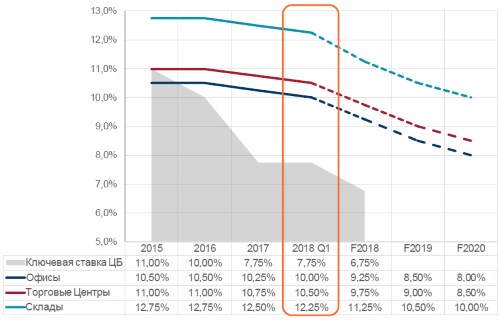

Ставка капитализации для складской недвижимости

За последние 5 лет вакантность постоянно уменьшалась и достигла нового рекордно низкого уровня вв то время как чистое поглощение сократилось в связи с ограниченностью существующей предложения. Настроения инвесторов на рынке складских помещений наследовали общее укрепление экономических показателей, вследствие чего, вырос спрос на площадиотвечающим их требованиям.

По материалам CBRE. Что дальше? Будет интереснее! Арендные ставки на офисы в Москве в постоянных ценах достигли исторического минимума в марте года. Несмотря на сильное падение номинальных ставок в реальном исчислении коррекция незначительна.

Опережающие темпы роста номинальных валютных ставок определяют инвестиционную привлекательность рынка недвижимости. При окончательном переходе на рубли отрасли придется искать новую инвестиционную идею.

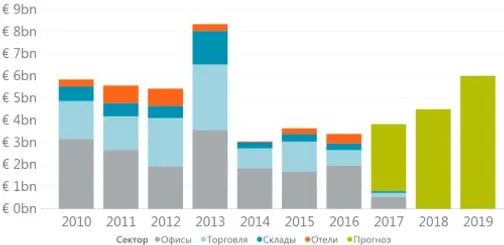

Суммарный объём инвестиций в коммерческую недвижимость России в I квартале года составил 2,5 млрд долларов США. К концу года ожидается 3,5 млрд долларов США. В году фактический объем инвестиций составил 2,8 млрд долларов. Указанные ставки применимы к объектам с долларовым денежным потоком. В I квартале года арендаторы продолжили выдавливать объекты в рублёвую зону. По сравнению с IV кварталом суммарный объём рублёвых сделок увеличился.

В I квартале года объём инвестиций в коммерческую недвижимость России составил 2,5 млрд долларов США. Большие объёмы инвестиций были зафиксированы лишь во II квартале года и в I квартале Произошедшее объясняется переносом сроков закрытия сделок. Потенциальные покупатели офисных площадей считают цену продавцов завышенной. Последние же не желают уступать. Остающаяся реальной угроза роста доли вакантных площадей в торговых центрах и режим экономии, ставший новой моделью поведения покупателей, делают объекты торговой недвижимости непривлекательными в глазах инвесторов.

Наиболее предсказуемым сегментом остаётся складская недвижимость. Участники рынка полагают, что прохождение рынком минимума - дело ближайших месяцев, что воспринимается как предпосылка роста.

Структура инвестиций в коммерческую недвижимость не претерпела принципиальных изменений. Интерес к офисным объектам сохраняется, к складским объектам - интерес скромный, к торговым - практически отсутствует.

В I квартале года иностранные компании воздерживались от активного инвестирования. Львиную долю всех инвестиций составили покупки местных компаний - 2,43 млрд долларов США, большая часть которых - 1,74 млрд долларов - инвестиции в офисный сегмент.

Инвестиции в торговую недвижимость практически отсутствовали. Вслед за не самым успешным годом, I квартал продолжил негативную динамику.

Ставка капитализации в 2017 году

При общем объёме офисных площадей в 16 млн. Объём нового строительства офисных площадей составил в I квартал года 63 кв. Объём поглощения - 21 кв. Общий объём сделок составил кв. Общий объем арендованных и купленных для собственного использования офисных помещений в I квартале года остался на уровне предыдущего квартала, составив примерно кв.

При этом показатель поглощения был отрицательным, примерно - 21 кв. Отрицательный объем поглощения обычно связан с традиционно низкой деловой активностью в начале года и не является явным показателем ухудшения ситуации, особенно на фоне достаточно высокой активности компаний на рынке.

Низкий объем нового строительства офисов в Москве позволяет поддерживать баланс спроса и предложения и определяет стабильность на рынке. Все 63 кв. Как и ожидалось, в начале года сроки реализации большинства строящихся объектов были перенесены. По многим проектам срок сдвинулся на год. Некоторые проекты из офисных были перепрофилированы в жилые.

По-прежнему достаточно Ставки тотал чет нечет объем около миллиона кв. Однако активность на этих стройках настолько низкая, что ожидать скорого ввода их в эксплуатацию не приходится.

По итогам года ожидается, что офисный рынок прирастет порядка кв. Абсолютное большинство объектов, которые будут построены в и годах, изначально планировались к вводу в году. Каждый пятый квадратный метр московских офисов по-прежнему вакантен. Такая ситуация сохранится до конца года. С начала ухудшения экономической ситуации уровень вакансий на офисном рынке Москвы увеличивался каждый месяц. Такие показатели были зафиксированы впервые в истории московского рынка офисной недвижимости.

Учитывая достаточно низкий объем ввода в эксплуатацию офисных помещений, ожидается сохранения уровня индекса близкого к текущему на протяжении всего года, но не ожидается значительного увеличения объемов вакантных помещений в следующем году. Однако значительного снижения уровня вакансий в ближайшие года скорее всего не произойдет.

Деловые новости

Ставки аренды указаны без операционных расходов и НДС в долларовом исчислении продолжают бить антирекорды. В I квартале года долларовые эквиваленты ставок аренды снова обновили исторические минимумы. Рублевые эквиваленты, как и долларовые, демонстрируют падение. Ожидается, что стабильный курс доллара в году позволит ставкам оставаться на уровне близком к текущему в течение всего года.

Инвестиции в России: итоги III квартала 2019 года от JLL

Объем договоров, заключаемых в рублях или с прописанными условиями оплаты долларовых ставок будет превалировать на рынке в ближайшие годы. На начало года рынок замедлил падение, игроки рынка отмечают относительную стабилизацию. Основным фактором риска остаётся сужающийся потребительский рынок. Прайм индикатор арендной ставки торговых площадей - рублей. Общее количество форматных торговых центов в Москве торговые центры, многофункциональные комплексы c торговой составляющей, аутлеты, ритейл-парки составляет объектов общей площадью 4,6 млн кв.

Ротация арендаторов в стабилизированных торговых центрах продолжается, заметен незначительный рост вакансий, но он не носит массовый характер. Торговые центры, открытые в годах с высокой долей свободных площадей, постепенно заполняются, но срок экспозиции помещений заметно увеличился.

Операторы сейчас очень избирательны при выборе помещений для новых открытий. Девелоперы рассматривают преференции для арендаторов в индивидуальном порядке и в зависимости от своей бизнес модели.

Наиболее уверенно чувствуют себя проекты, реализованные с привлечением рублёвых кредитов и на собственные средства. Если в прошлом году говорили о том, что рынок девелопера превратился в рынок арендатора, то сейчас всё внимание обращено на потребителя.

Снижение денежной массы, перераспределяемой между форматами и категориями торговых операторов, может привести к росту уровня свободных площадей в торговых центрах в результате сокращения торговых точек сетевых операторов, а также открытия новых объектов с высокой долей свободных 0 5 ставки должностного оклада. В этой ситуации активными будут оставаться крупноформатные игроки и продуктовые сети.

Снижение потребительской активности наиболее заметно в крупных городах. В I квартале года продолжается снижение посещаемости торговых центров тенденция отмечается с года. Наиболее устойчивым оказался районный формат торгового центра. На столичном рынке изменения потребительского поведения в году оказались более ощутимыми - москвичи всегда характеризовались агрессивным характером потребления, поэтому коррекция потребительских привычек более заметна.

Многие арендаторы торговых площадей рассматривают предложения об открытиях новых точек, но стараются минимизировать свои затраты и риски расширения сети. В целом активность торговых сетей значительно ниже той, что была до года. Если девелопер заинтересован в привлечении бренда, он может дать преференции компенсация отделки, льготный период. Люксовые бренды рапортуют об увеличении продаж и открытии новых магазинов. Среди возможных причин этого тренда - увеличение потока китайских туристов, рост курса твёрдых валют при котором товары этого класса дешевле приобретать в России.

Очевидным трендом является расширение зоны развлечений в торговых центрах - крупные форматы эффективно снижают уровень вакансий, также они призваны повышать посещаемость, создавать идентичность и уникальность проекта. Меняется восприятие и подход к формированию этих зон. На место традиционных ледовых катков, боулинга, игровых автоматов приходят новые, набирающие популярность форматы: контактные зоопарки, города детских профессий, верёвочные парки, батутные центры, квесты, тематические театры, выставки и магазины товаров для хобби.

Почти четверть всех торговых площадей Москвы построена за последние два года. Вакантность по стабилизированным торговым центрам открытые более двух лет назад, имеющие лояльную целевую аудиторию и сбалансированную структуру арендаторов изменилась за последний год незначительно.

Прайм-объекты успешные торговые центры в прайм-локациях стабильно показывают высокую заполняемость, хотя в них отмечается ротация.

Объекты, построенные за последние два года и открывавшиеся с заметно высокой долей свободных торговых площадей постепенно снижают уровень вакансий. В новых реалиях рынка активность операторов заметно снизилась, срок экспозиции помещений увеличился и важным фактором снижения уровня вакансий являются преференции арендаторам для открытия и на начальный период аренды.

Вместе с объемами строительства снижается и средний размер торгового центра. Торговые центры продолжают открываться с низкой заполняемостью торговой галереи. Девелоперы открывают объекты в несколько очередей. Прослеживается тенденция перехода от строительства крупномасштабных проектов к торговым объектам меньшего размера. Так, средний размер существующего торгового центра составляет 36 кв.

Потенциал абсорбции региональных рынков ниже, чем у более крупных столичных рынков Москвы и Санкт-Петербурга, поэтому ввод в эксплуатацию даже одного крупного торгового центра с низкой заполняемостью резко отражается на показателях рынка в целом. В Москве в первом квартале года не было открыто ни одного торгового центра.

Сроки ввода большинства проектов в Москве и Московской области отложены на месяца. Торговые центры будут открываться с высоким уровнем свободных помещений, несмотря на то, что количество подписанных договоров аренды обычно выше, чем количество фактически открытых магазинов.

Торговые центры будут постепенно заполняться в дальнейшем. Новые торговые центры анонсируются, однако в основном это небольшие проекты или сопутствующие торговые объекты в составе МФК или ТПУ. Впервые за историю наблюдений рынка торговой недвижимости Москвы индикатор арендной ставки в прайм-торговых центрах номинируется в рублях.

По факту, даже если основные договора аренды номинированы в иностранной валюте, на данный момент по всем ним арендаторам предоставлены льготные условия, фиксирующие арендный платёж в рублях. С середины прошлого года индикатор арендного платежа в рублях не показал значительной динамики, что справедливо как для Москвы, так и региональных рынков России.

В стабилизированных торговых центрах по существующим договорам продлеваются льготные условия как правило, скидка по фиксированной ставке или фиксация курса валютсогласованные в прошлом году. По новым договорам с льготной структурой платежа заметна тенденция к снижению сроков договоров - с 5 до 3 лет для операторов торговой галереи.

Средние ставки аренды на рынке складской недвижимости в первом квартале снизились. Доля вакантных площадей остается стабильной. Аналитики Tranio рассказали, как и почему глобальный финансовый кризис — годов повлиял на рынки недвижимости США и Европы и чему он нас научил. Однако, доля сегмента офисной недвижимости в структуре инвестиций достигла одного из самых низких показателей за последние 10 лет.

Апарт-комплекс Loft River на северо-западе Москвы будет снесен, поскольку его признали самовольной постройкой. Комплекс возвели без разрешения на строительство и заключения государственной экологической экспертизы. В апреле г. Алексей Кучвальский вновь возглавит отдел по работе с владельцами офисных помещений компании JLL.